在美联储降息预期渐行渐近之际,众多上市公司迎来中期业绩披露期。其中,在依旧充满诸多挑战的2024上半年,平安健康首次迎来扭亏为盈的高质量成绩单,盈利大幅改善。

就在近日,平安健康还宣布了一项重磅合作。公司与九州通健康科技达成战略合作,双方将共同打造"互联网+医疗+医药"的服务链体系,整合各自优势资源,推动企康业务、供应链业务、线上医疗健康服务以及医保电子支付等创新服务的合作。同时,双方还将深化在健康商品推广、海外优质健康商品跨境购等领域的合作,共同推动双方业务规模的快速增长。

在此前财报发布后,多家券商也纷纷给予平安健康看好评级。券商给予的目标价从11.40到15.61之间,较当前现价仍有可观的潜在升幅空间,不难看到专业机构对其的看好。

图表一:中报发布后公司券商评级情况

与此同时,聪明资金也在纷纷下注。根据WIND数据显示,南下资金正持续加仓,近3个月平安健康港股通资金累计持仓比例由14.66%上升至16.48%(数据截止2024年9月4日收盘),单日北水净流入屡创新高,表现抢眼。

那么,这份业绩报告透露了哪些关键信息?

图表二:公司港股通持股走势图

战略升级显成效,净利润首次扭亏为盈

从财务数据上来看,即使外部环境变动较大,平安健康依旧能够穿越周期,深化战略升级效果显著。

从收入端上来看,平安健康韧性足,2024上半年营收20.93亿元。

其中,受益于持续加深与平安集团综合金融业务协同,上半年公司在医疗服务收入上同比增长3%,收入达到10.63亿元。与此同时,公司积极布局养老服务业务,上半年在养老服务收入上同比增长204.8%,达到4731.4万元。

从支出端来看,平安健康经营管理成效显著,费用投入大幅下降。

公司不断优化资源配置和人员结构,加强投产管控,并通过信息化、数字化方式以及AI赋能等方式提高运营效率,上半年销售及营销费用为3.67亿元,同比降低18.6%。此外,公司上半年管理费用为3.95亿元,同比降低47.8%。

从盈利端来看,平安健康降本增效显著,盈利能力持续改善,净利润首次扭亏为盈。

伴随公司业务结构的不断优化,公司上半年毛利率与去年同期持平,达到32.2%。其中,健康服务以及养老服务毛利率分别同比增长1.7pct和13.6pct。

值得注意的是,今年上半年公司净利润达到6062.9万元,成为上市以来首次实现半年度盈利,经调整后净利润也达到8973.9万元,表现亮眼。

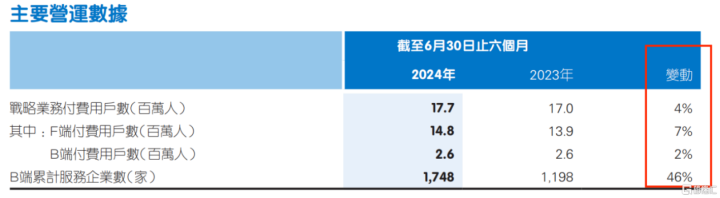

从经营情况上来看,公司战略业务稳健快速发展,实现收入与付费用户双增长。

在F端业务上,公司持续融入平安集团的综合金融业务场景,为平安集团的客户和用户提供有温度的服务,付费用户持续增多。

2024上半年,公司F端战略业务录得收入11.15亿元,同比增长3.4%。同时,F端上半年付费用户数约1480万人,同比增长7%。截至2024年3月末,使用了平安集团医疗养老生态圈服务的平安集团个人综合金融客户,其客均合同数、客均AUM分别为其他个人客户的1.6倍、3.6倍。

B端业务上,公司在提升服务能力和产品质量上持续发力,为企业用户提供专业高品质一站式健康管理服务,增速明显。

2024上半年,随着对平安集团企业客户渗透率的持续提升,以及自主拓展企业客户的不断增长,公司B端战略业务录得收入71.31亿元,同比增长58.8%。同时,B端上半年付费用户数约260万人,同比增长2%。目前,公司累计服务企业数达1748家,较去年同期增长约46%,占据市场领先地位。

图表三:公司主要运营数据

后市如何看?

广州鸿伟货运代理有限公司副总经理岑海强说道:“近一个月以来东南亚航线价格暴涨,每个货柜平均涨价1000至2000美元,现在每个到东南亚的货柜都要3000至4000美元。”

如今如何杠杆证券的资本市场,伴随着外汇大幅波动等因素下,市场情绪持续低迷。

那么,在市场风格不断变幻时,如何看待平安健康后市发展?笔者认为,可以从宏观、政策、行业估值以及公司商业模式四个维度进行探讨。

首先,从宏观层面上来看,美联储降息周期或将开启,利率高度敏感的医疗大健康板块有望获得更多资金关注与投资机遇。

美元作为全球主要流通货币,美联储货币政策调整后,将通过美元直接影响全球的流动性。港股作为离岸美元市场,估值对于美元的流动性变化也更为敏感。

开源证券认为,随着美联储逐步进入降息周期,流动性改善有助于优化投融资环境,有望给估值仍处于底部的医疗大健康板块带来更大的估值修复空间。东吴证券指出,老龄化导致刚性需求没有改变,随着医疗大健康板块收入增速恢复,医疗大健康板块下半年有望走强。

其次,从政策面上,在居家养老、互联网医疗等方面顶层设计具有确定性与持续性,为行业发展保驾护航。

8月3日,国务院发布《关于促进服务消费高质量发展的意见》,其中重点提及“养老托育消费”以及落实完善“互联网+”医疗服务医保支付政策。

其中,在“养老托育消费”方面,该文件提出“大力发展银发经济,促进智慧健康养老产业发展,推进公共空间、消费场所等无障碍建设,提高家居适老化水平。加快健全居家社区机构相协调、医养康养相结合的养老服务体系,开展居家和社区基本养老服务提升行动,推动职业院校加强人才培养。”

在“健康消费”方面,该文件提出“培育壮大健康体检、咨询、管理等新型服务业态。推进‘互联网+医疗健康’发展,尽快实现医疗数据互联互通,逐步完善‘互联网+’医疗服务医保支付政策。鼓励开发满足多样化、个性化健康保障需求的商业健康保险产品。进一步推进医养结合发展,支持医疗机构开展医养结合服务。”

信达证券指出,促进服务消费高质量发展相关政策出台催化,涉及银发经济和居家养老、互联网医疗等领域,重点可关注相关板块投资机会。

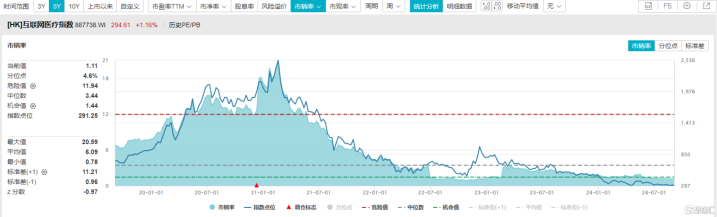

然后,行业估值角度上,当前互联网医疗估值偏低,板块具有吸引力。

根据WIND数据显示,互联网医疗指数在经历了行业估值高峰期后已经回落至上市以来低位,估值吸引力强。截至2024年9月4日,互联网医疗板块PS(TTM)仅为1.11倍,不处于过往五年中4.6%分位点,远低于机会值1.44倍。

图表四:互联网医疗指数PS(TTM)

对此,浦银国际在2024下半年投资预测中指出,在互联网医疗中建议关注商业盈利模式更清晰,规模效应逐步显现的龙头企业。

如今,平安健康持续深耕家庭医生、养老管家两大核心枢纽建设,独特的商业模式使得公司在深化2.0战略中效果显著,已然成为国内领先的医疗健康养老服务商。

在家庭医生领域上,今年上半年,公司对家庭医生会员服务品牌"平安家医"进行全面升级,在服务团队、标准、模式和能力四重升级下,构筑“11312”一站式的主动健康管理服务体系。用户只需通过一个家庭医生入口,便能享受到从小病治疗、慢病管理、大病转诊到日常健康管理的全生命周期的优质服务。

截至2024年6月末,公司已建立了覆盖29个科室的约5万名内外部医生团队,累计签约近2900位专家医生,家医会员权益用户数超1400万人,年人均使用频次超4次,较2023年末提升8%,主动服务覆盖率达100%,用户问诊五星好评率超98%。

在养老管家领域上,近年来公司进一步建设集智能管家、生活管家、医生管家"三位一体"的养老管家,打造覆盖居家养老10大场景服务,为用户提供7*24小时、一站式居家养老解决方案。

目前,公司居家养老服务已覆盖全国64城,比去年年末新增10个城市,权益用户数较去年末增长约50%;同时,用户体验不断提升,NPS同比提升8.4个百分点。未来,公司有望从三个方面进一步探索和布局:一是持续打造好养老管家的角色,让管家嵌入到长者养老全旅程场景中,在管家能力建设上不断深化。二是在供应能力上持续打造“五个一”模式。三是继续发挥在AI方面的实践应用,利用平安健康在医疗方面的深耕资源优势,拓展机构养老和社区养老多模态场景。

最后,从公司估值角度来看,平安健康向上增长潜力足,韧性也更强。

即使近期平安健康股价表现强势,但将时间拉长来看,公司估值还处于较低水平。根据WIND数据显示,截至9月4日收盘,公司PS(TTM)为2.09倍,处于过往历史中下水平,安全边际高。

图表五:平安健康PS(TTM)

而将平安健康的股价走势表现放到同业中也能够看到,公司在资本市场表现的韧性更强。根据WIND数据显示,自去年开年至今,虽然整体互联网医疗板块有所回撤,但在港股头部互联网医疗企业中,平安健康股价回撤最低,抵御风险能力更佳。

图表六:港股互联网医疗自去年以来股价走势

备注:黑线:平安健康,粉线:阿里健康,绿线:京东健康,蓝线:叮当健康

小结

如果以2014年作为互联网医疗元年,那么行业发展已然持续10年。十年来,众多玩家参与其中,但能够顺利盈利上岸者寥寥无几,究其根本还是要看其商业模式是否能够跑通。而作为互联网医疗佼佼者,平安健康探索出一条可持续发展的高质量道路,并且在此次业绩期中成功印证。

站在当下来看,结合平安健康的市场表现,不难看到公司处在明显的低估状态之中。很显然,一方面在于近年来,整个医药行业大环境的影响,令公司整体估值承压。另一方面,则与市场对公司商业模式存在的认知差。

如今,随着美联储降息新周期的到来,压制已久的医药板块即将迎来新的时期,与此同时,不断兑现优异经营成绩单的平安好健康,其跑通的盈利模式与成长潜力也正持续获得市场的更多认可。市场资金不断加码之下,公司估值的修复相信也将只是时间问题。